在市场尚未完全适应的背景下,OPEC+(简称 OPEC+)近期宣布的一系列产量调整,再次令原油期货市场紧张起来。虽然严格意义上并非“减产”——而是对此前自愿减产政策的逐步退出或调整,但其信号效果却足以扰动市场预期。

具体来看:

在 10 月 5 日,OPEC+ 宣布自 11 月起将增加产量约 13.7 万 桶/日。qh.qihuou.com

同时,国际能源署(International Energy Agency,IEA)与其他机构指出,2025 年石油市场可能出现结构性过剩。彭博社+1

最新报道中,10 月 21 日原油期货已因“供给放松 + 需求疲软”恐惧而连续下跌。Reuters+1

因此,尽管标题是“减产扰动”,在实际操作中更确切为“产量调整 + 市场对减产退出的反应”——但从市场影响来看,其效果与“减产预期改变”无异。

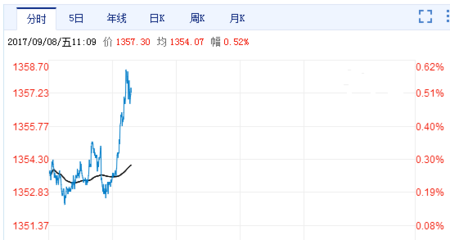

当市场主体听到 OPEC+ 将逐步取消减产(即新产能即将入市)信号时,立即从“供应紧张”转向“供应宽松”预期。这种预期的逆转往往迅速引发投机资金的撤离或重新定位。尤其在期货市场,预期变化比实物交割更具杀伤力。

近期数据显示,原油市场的期货结构出现“Contango”(近月合约低于远月合约)迹象加强,即当前交割价格低于未来交割价格,反映市场认为近期供应充裕。华富之声

在这种结构下,做多资金面临成本上升、套保者主动减仓,这进一步推高波动幅度。

需求方面,全球经济增长放缓、交通燃料需求弱化等趋势未变。IEA 指出,2025‐26 年油需求增长将仅约 +70 万桶/天左右,已远低于历史水平。IEA+1

库存方面,截至 9 月,观察到原油“库存”及“海上油轮待卸油量”大幅增加。IEA

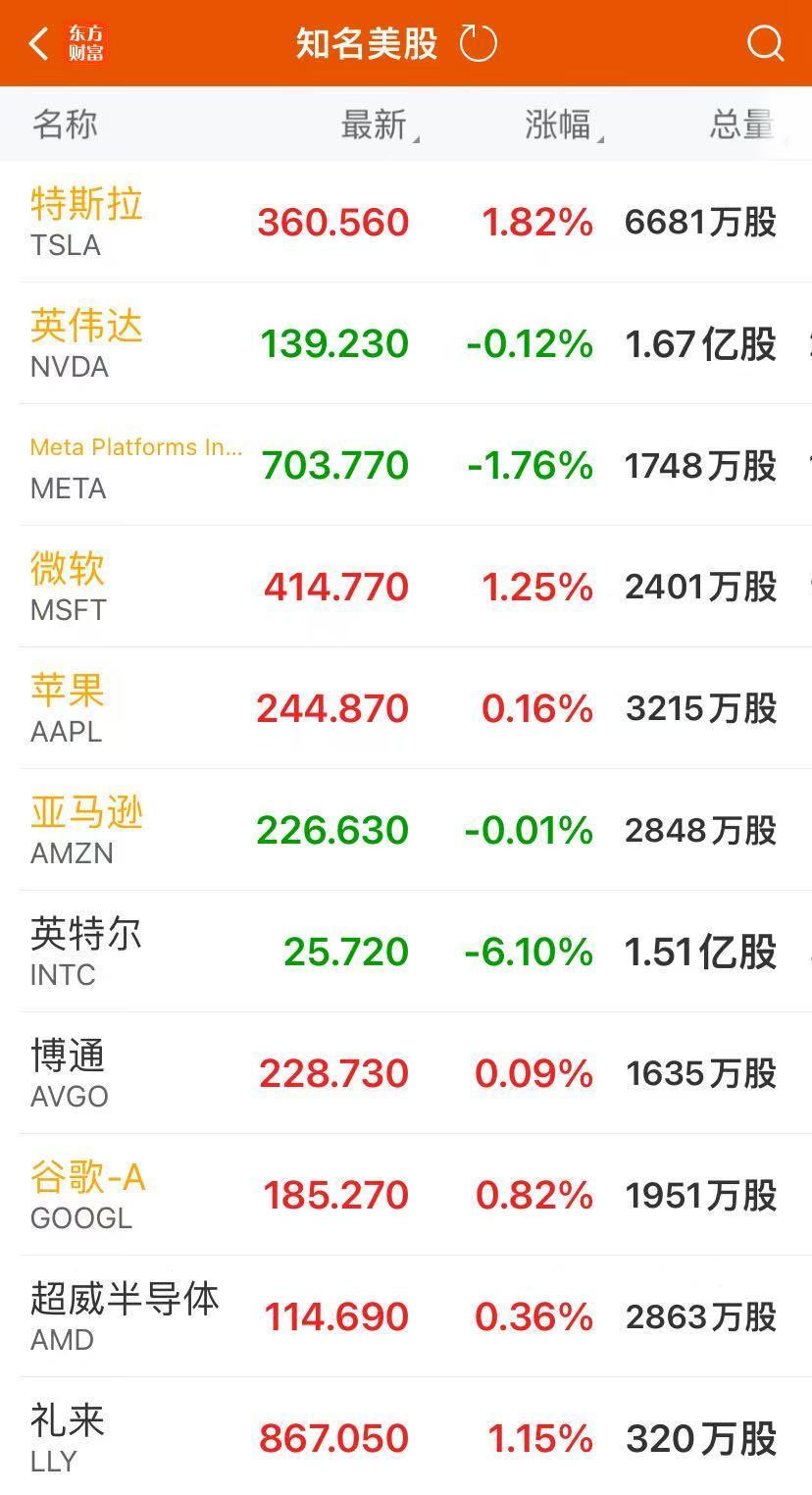

另外,美 元走强通常令以美元计价的原油变得更贵,从而抑制部分需求。

这三重背景,使得 OPEC+ 的产量调整信号在市场中放大,进而导致期货价格短期剧烈波动。

当日(或前后时段)之所以显得波动格外显著,背后有几个关键因素值得强调:

信号释放时点敏感:OPEC+ 虽然宣布的是“增产”,但本质是撤销此前减产。市场解读有两种:一是“明年供应将更宽松”,二是“当前减产实际已失效”。这种解读差别极大,使得短线资金迅速反应。

预期与现实对比拉扯:如果市场原本预期 OPEC+ 可能暂停增产以稳定价格,但其选择继续“微增”,就形成“预期落空”,于是资金快速出逃。正如报道所言,“市场本期望更大的产量增加,但实际仅 13.7 万桶/天”——调控者谨慎,但市场却担心供给翻转。qh.qihuou.com+1

技术层面触发加速:当价格跌破关键支撑、期货合约结构转为 Contango,便触发算法交易、量化策略的卖出,进一步放大波动。

短周期投机与套利行为放大:期货交易者往往对“预期变化”极为敏感,多空双方快速进出,造成日内或隔夜价格振荡加剧。

因此,10 月 22 日这一窗口,市场不仅是在“对产量调整”本身反应,而是在“如何解读产量调整”这一信号上进行博弈。信号本身虽不剧烈,但解读不一、情绪波动、资金快速进出,就让“短线波动”变得尤其严重。

下游炼化及航运成本方:如果原油价格出现短线下跌,则炼油厂、化工厂和需要原油作为原料或燃料的企业可获成本优势。

进口国家 / 用油国:原油价格的暂时回落对净进口国家(如部分亚洲国家)是利好,有助于减轻燃料成本压力。

消费者层面:汽油、柴油等成品油价格若受上游原油下降影响,有可能传导至零售层面,缓解用油负担。

上游石油生产商:尤其是高成本地区或页岩油企业,其盈利门槛较高,当原油价格承压时,其开采、投资环境恶化。

石油服务行业:包括钻探、完井、设备服务商,其需求往往属于上游资本开支敏感部门。价格低迷会压缩其业务扩张。

投资者与期货做多方:在信号逆转或解释偏差下,做多方可能面临迅速抛售风险,尤其短期投机者。

作为我国及亚洲区域都高度关注的原油供给与价格变量,此次波动有几点特别值得我们注意:

进口成本与宏观通胀关联加深:我国虽然在多元能源结构上推进得较快,但原油在交通、化工、能源行业仍占重要地位。价格短期波动可能迅速传导至下游产品。

政策储备及库存管理需审慎:在全球库存上升、供应不确定加大的环境下,国家战略储备、企业商业库存的管理尤为关键。尤其当期货呈现 Contango 结构,是否提前锁定成本或增持库存成为考量。

风险管理与交易者行为不可忽视:国内相关行业、贸易商、金融机构在参与原油期货、油品衍生品时,应当增强对“信号变化—市场解读—资金流向”这条链的研判能力。

结构性变化背景下,不能只看短期波动:虽然此次短线波动剧烈,但更重要的是结构背后的趋势——如 OPEC+ 减产退出、全球需求增长放缓、替代能源渗透加快。这意味着原油价格或进入中长期震荡期。

若 OPEC+ 继续释放产量:如其接下来月度再增产,而需求端没起色,那么“供给宽松—库存累积—价格承压”逻辑将加剧。IEA 预测 2026 年或有 400 万桶/天的供应过剩。

若需求端出现惊喜(如交通燃料爆发、重大基础设施需求反弹),则可能抑制下跌趋势,但鉴于目前全球宏观不确定性仍高,风险偏向下行。

地缘政治或突发事件仍是价格支撑点:中东或其他产油区若出现重大供给中断(例如制裁、自然灾害、政治动荡),短期内可冲击预期、拉动价格反弹。

技术/能源转型因素更加突出:电动化、替代燃料、能源效率提升將继续压制传统石油需求增长,使得“上不了楼、下去了基面”成为可能。

回顾此次 10 月 22 日的波动,我们应当认识到:市场真正敏感的,并非仅仅是 “产量增/减” 本身,而是 产量变动释放了怎样的信号——是“产量将更高”还是“减产意愿减弱”;是“需求稳健”还是“需求恐淡”;是“库存可控”还是“库存或积累”。

在当前这个阶段,期货波动加剧反映的是市场对未来方向的焦虑与猜测。作为观察者或参与者,我们必须在宏观、结构、技术、情绪多个维度上进行研判。

对于我国的相关产业与机构而言,更值得警惕的并非只是价格下跌,还包括:在价格下跌过程中,成本锁定滞后、供应链反应缓慢、竞争格局剧变的风险。做好风险预案、加强情景分析、提高对信号变化的敏感度,将是应对未来原油市场震荡的关键。华富之声+1

备案号: